Im 4. Quartal 2018 hatte der DAX 13,78 % verloren hat. Zwischenzeitlich sah es sogar so aus, als wenn sogar die 10.000er Marke dran glauben müsste. Doch ab Ende Dezember sahen Anleger eine rasante Erholungsbewegung bei deutschen Aktien. Der Leitindex sprang bis Mitte März um 15 % nach oben. Im 1. Quartal 2019 summierte sich das Plus am Ende auf 9,16 %. Ist der DAX damit aus dem Schneider?

Bei dem Kursanstieg, den die Aktienmärkte in den vergangenen Wochen erlebt haben, handelt es sich mit sehr großer Wahrscheinlichkeit um eine Bearmarketrally, das heißt um eine vorübergehende Erholung in einem übergeordneten Abwärtstrend. Darauf deuten sowohl die Markttechnik als auch die realwirtschaftliche Entwicklung hin. Erstere hat sich in der vergangenen Woche nämlich wieder deutlich verschlechtert, während Letztere auf eine weltweite Rezession zusteuert.

Jetzt signalisieren meine Indikatoren, dass diese Rally vorüber ist. Die Aktienmärkte befinden sich also auf dem Weg zu neuen Tiefs.

Ein sehr klares bearishes Bild zeigt der DAX

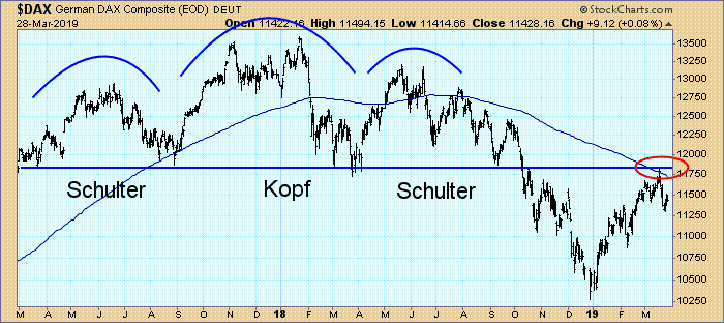

Wie Sie auf dem folgenden Chart sehen, hat der DAX zunächst eine lehrbuchartige Schulter-Kopf-Schulter-Topformation gebildet. Deren Untergrenze hat er vorige Woche von unten kommend noch einmal berührt (rote Ellipse). Interessanterweise verläuft hier mit der fallenden 200-Tage-Durchschnittslinie ein weiterer Widerstand. Beide Widerstandslinien sind für sich genommen ideale Punkte für das Ende einer Bearmarketrally. Dass sie gleichzeitig auf nahezu demselben Niveau erreicht wurden, verstärkt die technische Bedeutung dieser Kursbewegung.

DAX, 2017 bis 2019

Der DAX hat vorige Woche einen charttechnisch idealen Punkt für das Ende seiner Bearmarketrally erreicht. Quelle: StockCharts.com

Aussichtsreiche Shorts auf deutsche Aktien

Mit dem Test dieser beiden Widerstandslinien hat der DAX seinen lehrbuchartigen Verlauf fortgesetzt. Dass dann umgehend eine Abwärtswelle begonnen hat, spricht dafür, dass hier tatsächlich nur eine Bearmarketrally an einem charttechnisch idealen Punkt zu Ende gegangen ist. Deshalb – und aufgrund der düsteren realwirtschaftlichen Aussichten – gehe jetzt davon aus, dass der Index in den kommenden Wochen unter sein Dezember-Tief von 10.250 Punkten fallen wird.

Konsequenterweise habe ich den Lesern meines Börsenbriefs Krisensicher Investieren empfohlen, bei gleich zwei weiteren deutschen Aktien auf fallende Kurse zu setzen. Wenn es an der Börse schon abwärts geht, wollen wir wenigstens daran verdienen.

Gold ist heute wichtiger denn je – Zentralbanker außer Rand und Band

An den Aktienmärkten erwarte ich die Fortsetzung der Baisse aber nicht nur aus charttechnischen Gründen. Viel wichtiger ist die realwirtschaftliche Entwicklung. Und hier sind die Anzeichen einer weltweiten Rezession in den letzten Wochen immer stärker geworden.

Im Unterschied dazu befinden sich die Edelmetallmärkte in der Frühphase einer Hausse. In den vergangenen Monaten gab es eine regelrechte Flut von Kaufsignalen unterschiedlichster Art für Gold und Minenaktien. Von der Charttechnik über Bewertungsrelationen, langfristige Momentumindikatoren und die Stimmung der Marktteilnehmer bis hin zu den makroökonomischen Rahmenbedingungen.

Mit der sich abzeichnenden Rezession und Aktienbaisse kommen jetzt extrem wichtige geld- und fiskalpolitische Notmaßnahmen dazu, die Sie unbedingt kennen sollten. Denn diese bedrohen Ihren Wohlstand ganz direkt. Dass die Zentralbanker längst außer Rand und Band geraten sind, ist offensichtlich. Ihre Reden und Publikationen lassen keinen Zweifel daran, dass sie fest entschlossen sind, den eingeschlagenen Weg weiterzugehen – koste es, was es wolle.

In meiner gerade erschienenen Krisensicher Investieren Themenschwerpunkt-Ausgabe „Bargeldverbot und Modern Monetary Theory: Enteignung oder Helikopter-Geld? – Die Vorbereitungen laufen“ lesen Sie alles Wichtige über die bedrohlichen Wünsche und Weichenstellungen der Zentralbanken und der Politik.

Gold: Letzte Gelegenheit für günstigen Einstieg

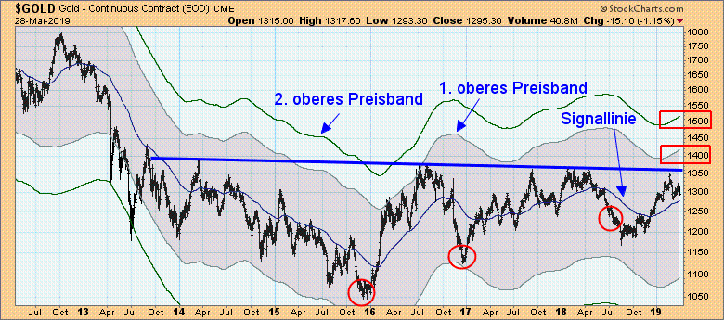

Vor zwei Wochen habe ich Ihnen hier geschrieben, dass es bei den Edelmetallen idealerweise zu einer etwas längeren Korrekturphase in Form einer Seitwärtsbewegung kommen sollte, um ein stabiles Sprungbrett für die nächste Aufwärtswelle zu bilden. Diese Konsolidierung kann durchaus noch ein paar Wochen anhalten. Im größeren Bild bietet Ihnen diese Korrektur die wohl letzte Gelegenheit, um noch einmal günstig einzusteigen, bevor der Ausbruch aus der mächtigen Bodenformation erfolgt, die Sie auf dem folgenden Goldchart sehen.

Goldpreis pro Unze in US-Dollar, Preisbänder-Indikator, 2012 bis 2019

Der Goldpreis zeigt eine mächtige Bodenformation. Jetzt haben Sie die wahrscheinlich letzte Gelegenheit zu kaufen, bevor der Ausbruch nach oben erfolgt. Die roten Kreise kennzeichnen übrigens Zeiten, in denen die Gesamtheit unserer Indikatoren extrem bullish war. Quelle: Stockcharts.com

Kaufsignale ausgewählter Minenaktien

Einige Minenaktien zeigen jetzt schon sehr verheißungsvolle Chartformationen, die auf hohe Kursgewinne hindeuten. Das bestätigen meine Momentum-Indikatoren, die gewöhnlich einen Vorlauf zur Kursentwicklung haben, auf beeindruckende Weise. Darüber hinaus ist der Edelmetallsektor gemessen am allgemeinen Aktienmarkt historisch unterbewertet. Lassen Sie sich diese Gelegenheiten nicht entgehen. Unter Chance-Risiko-Verhältnissen gibt es zurzeit kein besseres Investment.

Ihr Claus Vogt, Chefredakteur Krisensicher Investieren

P.S.: Ich hoffe wir sehen uns auf der Invest in Stuttgart. Am 5. April werde ich von 16;00 Uhr bis 17 Uhr im ICS, Raum C6.2.2 den Vortrag „Financial Repression – So schützen Sie ihr Vermögen“ halten. Kostenlose Eintrittskarten können Sie gerne per E-Mail anfordern bei: info@sachwertcapital.de. Im Anschluss stehe ich Ihnen gerne für Fragen und Diskussionen zur Verfügung am Stand der German Real Estate in Halle 4, Stand-Nr. 4D50.

P.P.S.: Sie wollen Woche für Woche über Gold, die Finanzmärkte und die Zusammenhänge mit der Wirtschaft informiert werden, dann fordern Sie bitte den kostenlosen Claus Vogt Marktkommentar hier ganz einfach mit Ihrer E-Mail an.