Dank des Optimismus in Bezug auf Chips und Elektrofahrzeuge sowie starker Fundamentaldaten könnten Südkorea und Taiwan langfristige Chancen bieten, so Dina Ting, Head of Global Index Portfolio Management und Marcus Weyerer, CFA, Senior ETF Investment Strategist von Franklin Templeton.

Inhalt

Kernpunkte:

- Südkorea und Taiwan haben im bisherigen Quartal die meisten ihrer Vergleichsländer deutlich abgehängt.

- Ein starker US-Dollar und sinkende Energiepreise begünstigen solide makroökonomische Fundamentaldaten von exportorientierten Ländern.

- Der Optimismus wird durch die unseres Erachtens attraktiven Bewertungen und die trotz des aktuellen Nachfrageeinbruchs positiven Aussichten für die Chip- und Werkstoffindustrie weiter befeuert.

- Langfristig könnten beide Länder von einer Umstellung der Lieferketten profitieren.

Südkoreanische und taiwanesische Aktien gehören im vierten Quartal 2022 bislang zu den Aktien mit der weltweit besten Wertentwicklung, und dies aus gutem Grund, wie wir meinen. Während die asiatischen Tigerstaaten Singapur und Hongkong im Berichtsquartal zwischen 2 % und 9 % zulegten, erzielten Südkorea und Taiwan ein Plus von 17 % bzw. 12 %.[1] Der Gesamtmarkt der Schwellenländer verzeichnete einen Zuwachs von knapp 5 %.[2]

Ausschlaggebend für den jüngsten Anstieg der relativen Wertentwicklung scheinen folgende Faktoren zu sein:

- Anleger auf Schnäppchenjagd

- Optimismus auf dem Markt für Halbleiterchips und Elektrofahrzeuge

- Starke Fundamentaldaten

Wie nachhaltig ist dieser Trend, und lohnt es sich für Anleger, sich nun näher damit zu befassen? Betrachten wir die einzelnen Elemente, die die Renditen beeinflussen.

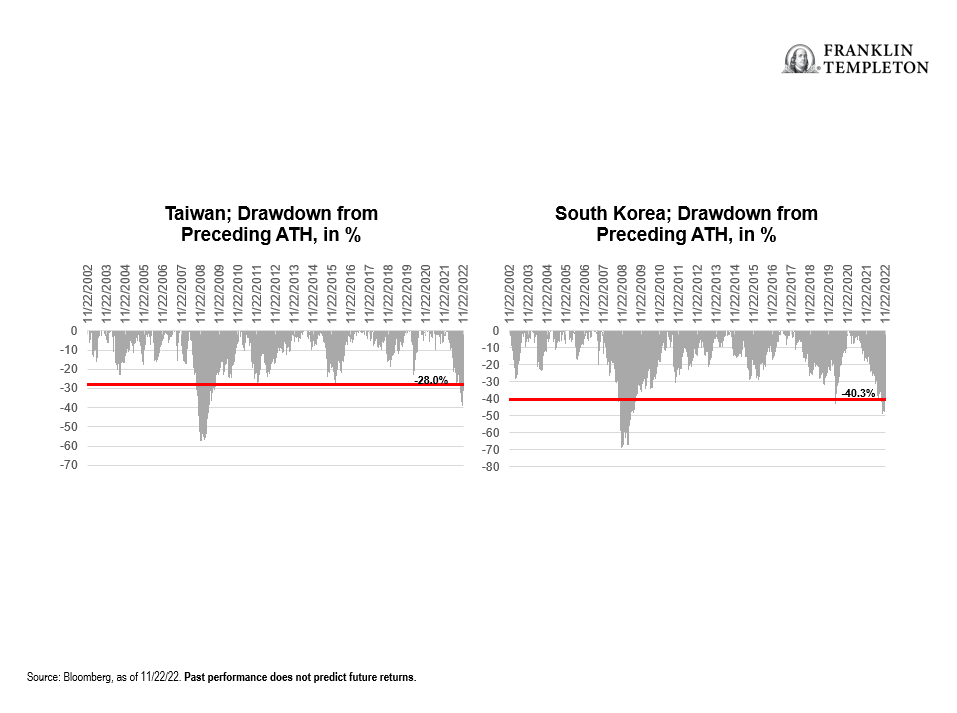

1. Schnäppchenjagd

Beide Märkte haben in letzter Zeit einige der gravierendsten Kursverluste seit mindestens zwei Jahrzehnten erlebt. Ende November lag der FTSE South Korea Capped Index 40 % unter seinem Allzeithoch, während der taiwanesische Index um 28 % gesunken war. Diese Renditen sind deutlich schwächer als während der globalen Finanzkrise, übertreffen jedoch Bärenmärkte wie 2015–2016, als die chinesische Aktienblase platzte, oder wie während des Handelskriegs zwischen den USA und China im Jahr 2018. Außerdem übertrifft die Rendite im Falle Taiwans auch den coronabedingten Absturz vom Frühjahr 2020.

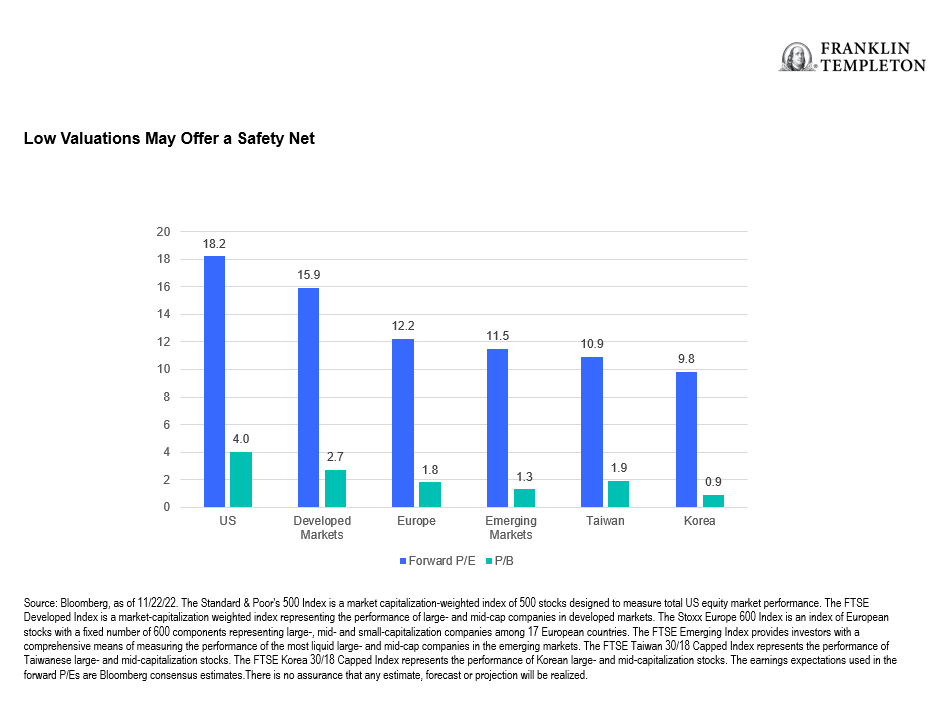

Für sich genommen wäre diese Entwicklung für uns kein ausreichender Grund, diese Märkte als attraktiv bewertet anzusehen. Doch selbst bei der Aussicht auf eine mögliche globale Rezession – was nicht unser Basisszenario ist – glauben wir, dass die vergleichsweise niedrigen Bewertungen einen Puffer für ein etwaiges Herabsetzen der Gewinnerwartungen bieten können.

Während die Bewertungskennzahlen sich bereits nicht mehr auf ihren Höchstständen befinden, werden die US-Märkte immer noch mit einem geschätzten zukunftsgerichteten Kurs-/Gewinnverhältnis (KGV) von 18 gehandelt, wohingegen Südkorea und Taiwan bei 10x und 11x liegen. Der Abschlag beim Kurs-/Buchwertverhältnis (KBV) ist nach unserer Analyse noch deutlicher.[3]

Das vielleicht bemerkenswerteste Beispiel für die Jagd nach einem möglichen Schnäppchen liefert Warren Buffetts Berkshire Hathaway: Die Holdinggesellschaft hat vor Kurzem eine neue Beteiligung in Höhe von 5 Milliarden USD an Taiwan Semiconductor Manufacturing Co. (TSMC) gemeldet. Die Nachricht kam nur wenige Wochen, nachdem die USA neue Beschränkungen für den Verkauf moderner Halbleiter an China erlassen hatten.

Dies zielt in erster Linie darauf ab, die chinesischen Technologiekapazitäten, einschließlich militärischer Anwendungen künstlicher Intelligenz (KI), zu beschränken, ist aber auch ein weiterer Schritt zur „Entkopplung“ der Lieferketten von China im Allgemeinen. Die immer beliebter werdende „China-plus-eins“-Strategie könnte Südkorea und Taiwan mittelfristig einige Geschäfte verschaffen.

Die jüngste Verabschiedung des US Inflation Reduction Act, der darauf abzielt, Investitionen in die heimische Produktion zu fördern und die Beschaffung wichtiger Güter von Freihandelspartnern voranzutreiben, könnte einen ähnlichen Effekt haben – vorausgesetzt, die taiwanesischen und südkoreanischen Hersteller erreichen die Verlängerung der Steuervergünstigungen auf Bundesebene, für die sie sich einsetzen.

Bei der Herstellung von Halbleiterchips sind die Eintrittsbarrieren aufgrund des enormen Kapitalbedarfs und des technologischen Know-hows bekanntermaßen sehr hoch. Dadurch ist die Dominanz der wenigen großen Akteure der Branche gesichert. TSMC hat vor Kurzem vorläufige Pläne bekannt gegeben, in seiner neuen Fabrik im Westen der USA (Arizona) modernste Chips zu produzieren. Der Anteil der USA an der weltweiten Chipherstellung betrug im letzten Jahr jedoch nur 12 % (gegenüber fast 40 % im Jahr 1990).[4]

2. Optimismus auf den Märkten für Halbleiter und Elektrofahrzeuge

Die Schnäppchenjagd kann sich für Anleger kurzfristig auszahlen, aber mit Blick auf die mittel- und längerfristigen Aussichten lohnt es sich, die Qualität zu bewerten. Der südkoreanische und der taiwanesische Aktienmarkt, die beide eine dominante Stellung in der IT-Branche (insbesondere bei den Halbleitern) innehaben, weisen auch starke Gewichtungen von Werkstoff- und Industriewerten auf, die derzeit zwischen 14 % und 23 % liegen.[5]

Beide Märkte weisen führende, äußerst rentable Unternehmen mit großen Wettbewerbsvorsprüngen auf und haben ein robustes Ökosystem um sie herum aufgebaut. Beispielsweise kontrollieren taiwanesische Unternehmen etwa 11 % der weltweiten Linienschiffsflotte.[6] Angesichts der Tatsache, dass 80 bis 90 % des Welthandels auf dem Seeweg abgewickelt werden, ist dies ein entscheidender Vorteil in Zeiten unterbrochener Lieferketten, insbesondere bei einer exportlastigen Wirtschaft.

Halbleiter: Es herrscht ein vorsichtiger Optimismus, dass wir uns der Talsohle des Chip-Zyklus nähern. Nach einer fast beispiellosen Chip-Knappheit in den Jahren 2020 und 2021 hat sich der Engpass in diesem Jahr in ein Überangebot verwandelt. Im Laufe des Sommers stiegen die Lagerbestände stark an, sodass einige führende Unternehmen ihre geplanten Investitionsausgaben für 2023 um bis zu 50 % gekürzt haben.[7]

Gleichzeitig sind wir zuversichtlich, dass der Kapazitätsabbau von heute sich in Preiserhöhungen von morgen verwandeln kann – wie so oft in einer Branche, die für ihre ausgeprägte Zyklizität bekannt ist. Generell sind wir der Meinung, dass der Technologiesektor seinen Tiefpunkt bereits erreicht haben könnte, wenn der Halbleiter-Bestandszyklus um die Jahreswende seinen Höhepunkt erreicht.

Industrie/Werkstoffe: Da die Welt zunehmend auf Elektrofahrzeuge setzt, ist die Nachfrage nach Batterien im gleichen Maße gestiegen. McKinsey prognostiziert, dass der Markt für Batteriezellen bis 2030 im Durchschnitt um mehr als 20 % pro Jahr wachsen wird.[8] Dies verheißt Gutes für Südkoreas petrochemische Schwergewichte, von denen eine Milliarde ausgibt, um den nachhaltigen Ausbau seiner Produktionslinien für Batteriematerialien zu beschleunigen. Dazu gehört auch der kürzlich angekündigte Plan, eine Produktionsstätte für Elektrofahrzeugkomponenten im Süden der USA (Tennessee) zu errichten.

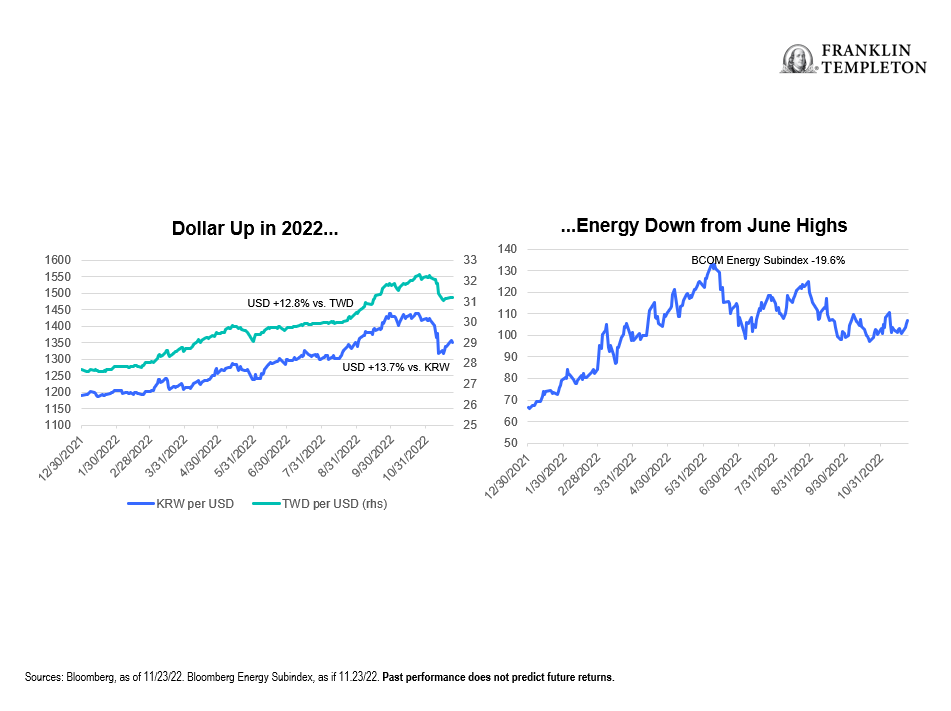

3. Starke Fundamentaldaten

Schließlich stellen wir fest, dass sich sowohl Südkorea als auch Taiwan in einer vergleichsweise beneidenswerten Position befinden, wenn es um die makroökonomischen Fundamentaldaten geht. Als exportorientierte Länder profitieren sie tendenziell von schwächeren Währungen. Zwar begann die Stärke des US-Dollars in letzter Zeit plötzlich zu bröckeln, aber sowohl der südkoreanische Won (KRW) als auch der taiwanesische Dollar (TWD) sind immer noch deutlich billiger als zu Beginn des Jahres. Zu den negativen Auswirkungen einer schwachen Währung auf beiden Märkten gehört die Tatsache, dass Energieimporte teurer werden. Da die Preise von Energierohstoffen jedoch fast ein Fünftel ihrer Höchststände vom Juni eingebüßt haben, könnten die Haushalte etwas entlastet werden.

Mit einer Verschuldung im Verhältnis zum Bruttoinlandsprodukt (BIP) von 30 % in Taiwan und knapp 50 % in Südkorea sind beide Länder unserer Ansicht nach weiterhin gut positioniert, um einen globalen Wirtschaftsabschwung zu überstehen. Während die Verschuldung gestiegen ist, haben auch die Währungsreserven zugenommen, die sich in der Nähe eines Allzeithochs befinden.

Auf Jahresbasis liegt das Wachstum der südkoreanischen Wirtschaft immer noch bei knapp 3 %, trotz eines schwachen dritten Quartals mit einem Wachstum von nahezu null. Auch wenn die Prognosen für ein Wachstum von 2 % im nächsten Jahr im Kontext der Schwellenländer enttäuschend erscheinen mögen, glauben wir, dass Südkorea die meisten Industrieländer immer noch übertreffen dürfte. Das Pro-Kopf-BIP des Landes ist eher mit demjenigen der Industrieländer als mit dem der Entwicklungsländer vergleichbar.

Das Land kann auch von einer bemerkenswert hohen Produktivität profitieren, die seiner Innovationskraft im Bereich Agrartechnologie zugutekommt – ein wichtiger Punkt in Anbetracht der weiterhin bedrohten Ernährungssicherheit. Südkorea gehört zu den OECD-Ländern mit der höchsten staatlichen Förderung von Forschung und Entwicklung (F&E) im Bereich Agrarwissenschaften.[9] Auch die Blockchain-Initiativen der Regierung sind beeindruckend. Dazu gehören Pläne für Blockchain-gestützte Netzwerke zur Verbesserung der Transparenz von Lebensmittelversorgungsketten sowie ein weiterer Meilenstein: neue digitale IDs auf Blockchain-Basis, die in Smartphones integriert werden und bestehende Identitätsnachweise ersetzen sollen. Solche IDs könnten eine Effizienzrevolution für Unternehmen und Behörden bedeuten und im Hinblick auf das Fundament der digitalen Wirtschaft und den Aufbau des Metaverse in Südkorea von großem Nutzen sein.[10]

Zusammenfassend sind wir der Meinung, dass trotz der erhöhten Risiken – einschließlich des geopolitischen Drucks – einer Allokation auf ein einzelnes Land eine Übergewichtung koreanischer und taiwanesischer Aktien für die Portfolios der Anleger von Vorteil sein könnte, da die Bewertungen unseres Erachtens moderat und als attraktiv einzustufen sind. Die Stellung Asiens als globaler Motor für das Wachstum der Mittelschicht dürfte auch weiterhin langfristige Chancen bieten, vor allem angesichts der unerlässlichen Umstellung der Welt auf grüne Energie und des technologischen Fortschritts.

- Quelle: Bloomberg, 2022. ↑

- Ebd. ↑

- Quelle: Bloomberg, 2022. Das Kurs-/Gewinnverhältnis ist eine Kennzahl für die Bewertung eines Unternehmens, die den derzeitigen Kurs im Vergleich zum Gewinn pro Aktie misst. Das Kurs-/Buchwertverhältnis (KBV) misst die Marktbewertung eines Unternehmens im Verhältnis zu seinem Buchwert. Es wird von Value-Anlegern verwendet, um potenzielle Investitionen ausfindig zu machen. ↑

- Quelle: Semiconductor Industry Association, „2021 State of the U.S. Semiconductor Industry“, September 2021. ↑

- Quelle: FTSE Russell, 22. November 2022. ↑

- Quelle: Statista, „Leading ship operator’s share of the world liner fleet as of October, 2022“, 2022. ↑

- Quelle: Reuters, „In ‚unprecedented‘ global chip slump, SK Hynix to halve investment as recession looms“, 26. Oktober 2022. ↑

- https://www.mckinsey.com/industries/electric-power-and-natural-gas/our-insights/capturing-the-battery-value-chain-opportunity ↑

- Quelle: Weltbank, „Digital Ag Series: Fostering Digital Agriculture Ecosystems and Smart Farming in Korea – Case of Smart Farm Innovation Valleys, World Bank Group“, 2021. ↑

- Quelle: Korea Post, „RDA shares ‘K-agricultural tech’ with developing countries“, 2022. ↑